11月18日,銀保監會人身險部印發《關于近期人身保險產品問題的通報》,指出多家公司所售增額終身壽險存在條款表述不合規、不合理問題。

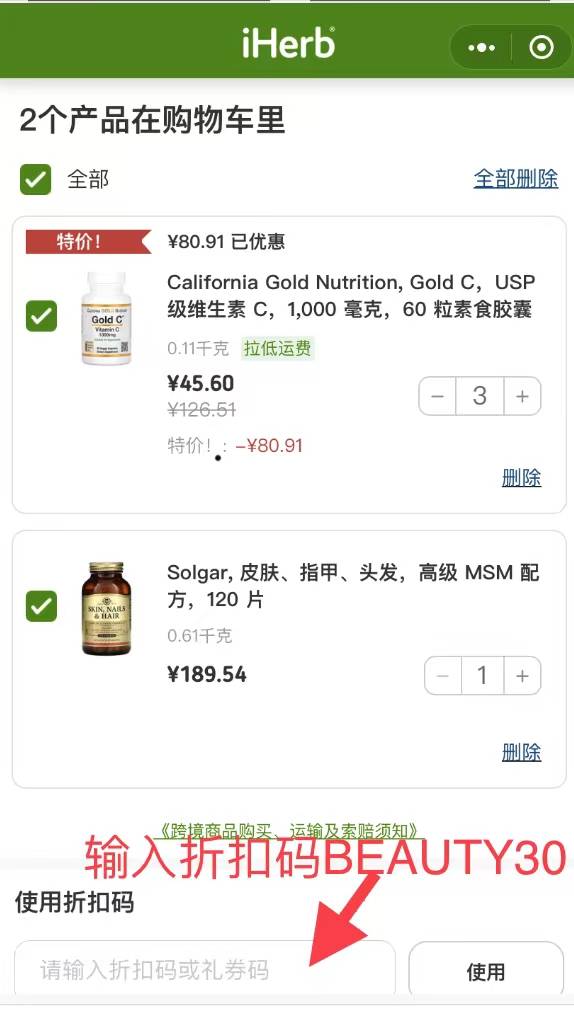

(相關資料圖)

(相關資料圖)

銀保監會在這樣說的,當前,增額終身壽險產品廣受市場關注,個別公司激進經營,行業惡性競爭現象有所抬頭。

大爆款重疾險不好賣了之后,增額終身壽險晉級新的網紅出圈產品,可謂2022年保險業最引人矚目。在狂奔之際,質疑也不斷。監管也不是第一次點名,增額終身壽險如何化解近憂遠慮,繞過萬能險的前車之鑒,是費思量的事情,也是必須做的事情。

2022年11月18日

產品開發“踩雷”,監管通報24家!圍剿“增額終身壽”亂象,限時排查!

明星產品霸榜

增額終身壽險之所以在低利率時代脫穎而出,就在于與傳統壽險和重疾險側重保障功能不同,它更側重長期儲蓄功能,在一個規定時限之后退保或減保,成為不言而喻的買賣雙方默契。也就是說,它的競品不是其他人身險產品,而是金融超市里的資管產品,包括銀行理財、基金、儲蓄等。

這條賽道上,收益是硬道理,穩定壓倒一切。

今年以來,基金和基金化的銀行理財,受制于宏觀環境和資本市場的表現,收益率大不如前,動不動就回撤,動不動就破凈,不確定性增加,投資者“怨聲載道”。

儲蓄產品也是如此,就連手慢都搶不到的大額存單,收益率也已經下探至3%附近。

正如郭德綱所言,不是我有多了不起,全靠同行們的襯托。在收益率齊喑的當下,年金險3.5%的收益率、增額終身壽險3.5%+的收益率是真香。更何況,它們是低風險產品,甚至可以視為無風險產品,低風險+高收益,在一片資產荒的聒噪中,想不脫穎而出都難。

投資者自然對增額終身壽險拍手叫好,入場的多是看重其投資優勢,并不一定只是保險屬性。險企的態度則是曖昧并分化,中小險企是高舉高打,銀保監會所說的“激進經營”可能就是這些險企,目的也很純粹,就是沖規模好使。在監管干預之前的2021年,也就是增額終身壽險野蠻生長并剛剛起勢的時間,在當年度最暢銷的保險產品中幾乎霸榜。

另一方面,頭部險企還不敢放開手腳,因為這款產品有可能造成保費的大進大出。不過,增額終身壽險背后更深層次的銀保渠道重歸C位,在險企這邊已是確定無疑的了。

近憂遠慮

2023年的開門紅之戰已經打響,不出意外,包括銀保渠道在內的多個渠道,儲蓄理財性質的年金險和增額終身壽險是主打產品,但銀保監會在此時的“當頭棒喝”,為增額終身壽險適時降了溫,畢竟它的近憂和遠慮都被看在眼里。

這不是增額終身壽險第一次被監管點名了。早在年初,銀保監會就點名了11款產品存在噱頭營銷風險。彼時,增額終身壽險的減保和加保設計問題,就已經被關注到了。

首先,增額終身壽險的特色設計是雙刃劍,其既提供了便利性和靈活性,同時也打開了不確定之門。特別是減保的設置,如果被“放大”使用,會造成長險短做的客觀效果,從而扭曲了風險和收益,扭曲了定價水平。如果減保功能被發揮到極致,險企激進經營有可能反噬到自己。

其次,險企在投資端的實力,在很大程度上,決定著險企的市場可能性。如果投資端不暢,負債端就承壓,而一旦負債端給出太高的利率,投資端無法匹配,就將造成長期的利差損風險。這在低利率時代尤其需要警惕。

利差損風險,往往起于青萍之末。當下,投資端做到4%-5%的收益并不容易。而極端情況下,在低利率時代,一旦利率快速下跌,險企來不及做好負債和投資的久期匹配,資金鏈就可能要斷掉。

最后,我們想說,任何一款產品都沒有“原罪”,即使是當年被與資本大鱷掛鉤的萬能險,也是中性的,本身并無善惡之分。萬能險的產品設計,一直都存在于其他分紅險之中,包括增額終身壽險,也能看到類似的影子。

根據市場需求,經由市場競爭,于市場中誕生和進化的產品,其被青睞的功能和設計,其來有自。需要用其所長,去其所短,畢竟,保險姓保無疑是正確的,但同時其也不是排斥性的,兼有理財功能,也是保險產品的題中之義。

長按關注,精彩呈現

長按關注,隨時溝通

投稿有酬·爆料必謝

Azhihuibao@163.com

一周回顧

康養新觀①頭部挺進,中小跟進!康養賽道,壽險轉型關鍵抓手?

產品開發“踩雷”,監管通報24家!圍剿“增額終身壽”亂象,限時排查!

重磅 | 北方三大站區首次聯袂!2022年度“中國保險鼎峰108將”公示!

人身險產品透明化:費率與現金價值要公開!防范哪些痼疾再滋生?

拉大旗扯虎皮,“假保單”騙220萬血汗錢!如何識破騙局?

保險中介整治風暴:失聯被清理,淘汰在加速!哪些模式待崛起?

陽光人壽“橙意”服務體系揭開面紗,定義壽險生態服務新標準!

本文首發于微信公眾號:A智慧保。文章內容屬作者個人觀點,不代表和訊網立場。投資者據此操作,風險請自擔。

營業執照公示信息

營業執照公示信息